作者:@thedefiedge, 加密KOL

编译:Felix, PANews

12月4日,Instadapp团队旗下DeFi协议Fluid Protocol发布品牌重塑和增长计划提案,拟将代币INST更名为FLUID,并实施最高100%收入回购计划。Fluid计划未来12个月内推出一系列升级,包括在L2上线DEX、升级ETH Lite Vault、增加更多资产支持以及推出DEX v2。加密KOL @thedefiedge发文对Fluid Protocol进行了解读,以下为内容详情。

项目名称:Fluid

代币:FLUID(原INST)

市值:3.624 亿美元

TVL:34.7 亿美元

持有者数量:5,823

赛道:Defi - 借贷 + Dex

该项目没有风投、没有营销炒作、没有积分或游戏化、纯粹的产品统治。

Fluid是今年最具创新性的DeFi协议。Instadapp刚刚完成了对Fluid的品牌重塑,并重新命名,本文是关于该协议的简要报告。

想象一下,有这样一个平台,你的借贷不仅会让你花钱,还会让你赚钱。这就是Fluid的独特之处。Fluid(前身为Instadapp)自2018年以来一直在建设,对DeFi创新并不陌生。

在DeFi之夏,Fluid管理了超150亿美元的TVL,巩固了其作为关键基础设施参与者的地位,并且是DeFi最早的中间件解决方案之一。

中间件可以视为一座桥梁。它将用户连接到不同的DeFi协议,如Aave, Compound和Maker,使其更容易从一个平台访问他们的服务。

用户无需单独访问每个协议,就可以管理所有的事情,包括借贷和赚取收益。 所有这些都通过Instadapp完成。

如今Instadapp正重塑为Fluid,这是一个结合了货币市场和DEX的生态系统,使流动性和债务更加有效。它是四款产品套件的核心,包括:

- Instadapp Pro: DeFi进阶用户的高级工具。

- Instadapp Lite:简化的、用户友好的DeFi网关。

- Avocado Wallet:下一代智能钱包,实现无缝跨链交互。

- Fluid Protocol:将货币市场和DEX结合起来,实现前所未有的流动性效率。

Fluid的目标是通过引入智能抵押品和智能债务等功能,使DeFi更简易、更高效,这些功能可以帮助用户赚更多的钱,用资产做更多的事情。

改变游戏规则的创新

智能抵押品:大多数借贷协议都允许用户存入抵押品,而Fluid通过存入 ETH<>wstETH这样的货币对,用户的抵押品不仅可以支持贷款,还可以作为DEX中的流动性赚取交易费。

智能债务:债务一直是一种成本。Fluid将债务转化为资产。借入的资金用作交易流动性,赚取费用,从而降低用户的借贷成本。在某些情况下,高交易量甚至可能意味着用户实际上是在通过借贷获得报酬。

下面通过一个例子来理解:

上图示例中,由于交易APR抵消了约5%,借贷成本降至约7.57%(最初为12.44%)。

这是智能债务的实际应用,用户的借款头寸可赚取交易费,从而有效降低借贷 APY。

Fluid的更大图景

在未来2-3年内,DeFi借贷将成长至超1000亿美元的市场机会。目前,像Aave和Compound这样的巨头占据主导地位,但有新想法的挑战者也有发展空间。

Fluid的用武之地正在于借贷与DEX流动性相结合,其流动性将足以挑战Uniswap,目标是到2025年达到100亿美元的市场规模。

Fluid Dex已经成为以太坊上第三大DEX,7天交易量达到4.28亿美元,在发布后的一个月TVL达到14.2亿美元。

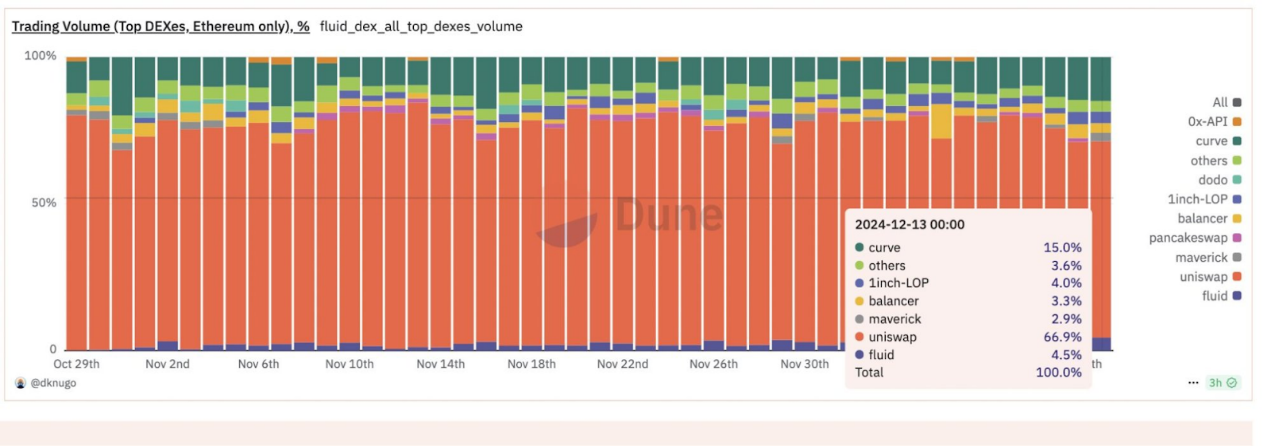

按交易量市场份额排名前三的以太坊DEX:

- Uniswap: 66.9%

- Curve Finance: 15.0%

- Fluid Dex:4.5%

Fluid的Dex交易量,Dune

Fluid的DEX可让用户更智能地进行交易。借助智能抵押品等功能,LP可以使用其流动性头寸作为抵押品,在降低风险的同时赚取交易费。

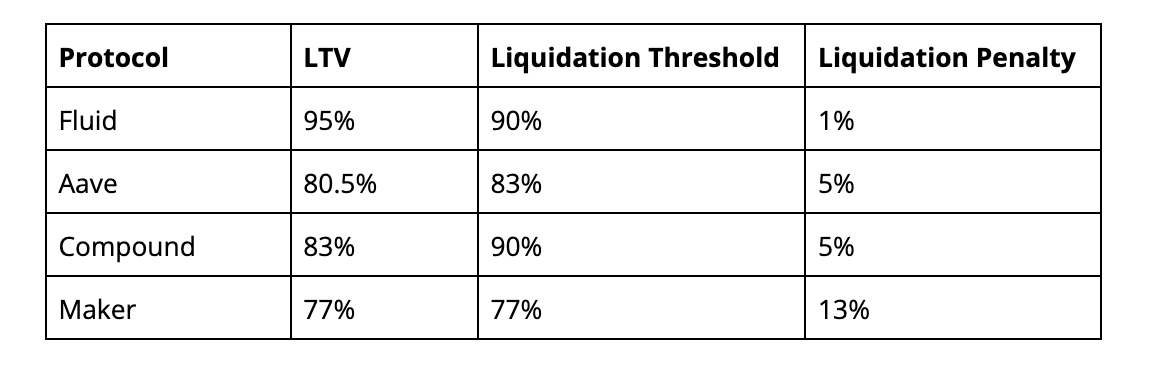

对于借贷者而言,与Aave、Compound和MakerDAO等竞争对手相比,Fluid拥有更高的效率。

例如,Fluid的wstETH <> ETH代币对的清算罚金低至0.1%,使其对用户来说更便宜,更安全。

Fluid已经处理了超过10亿美元的交易量,并计划扩展到衍生品、现实世界资产、利率Swap和外汇市场。

在以太坊主网上,USDC的平均收益率为15%,GHO的平均收益率为14%。Base和Arbitrum上USDC的收益率约为18%。

有了这样的收益率,稳定币涌入其中便不足为奇了。

更名为FLUID符合Instadapp的愿景,即创建一个可持续的DeFi生态系统,为代币持有者带来强大的价值累积。

预计回购计划和加强治理将推动投机需求和有机增长。

关键催化剂

- 将INST更名为FLUID,并进行1:1代币迁移(不稀释)。

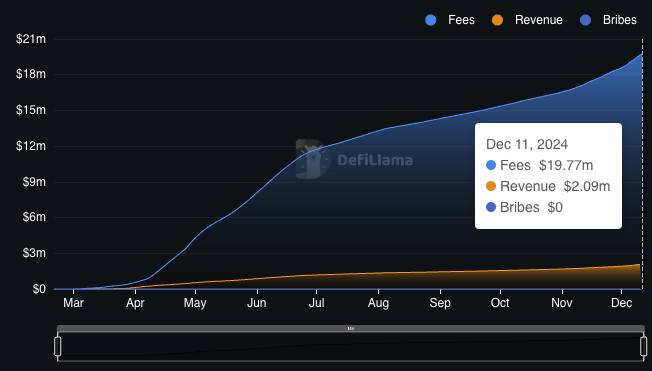

- 当年收入达到每年1000万美元时,启动回购计划,最多可使用100%的收入。

- Lido Protocol与Fluid战略合作伙伴关系提案。

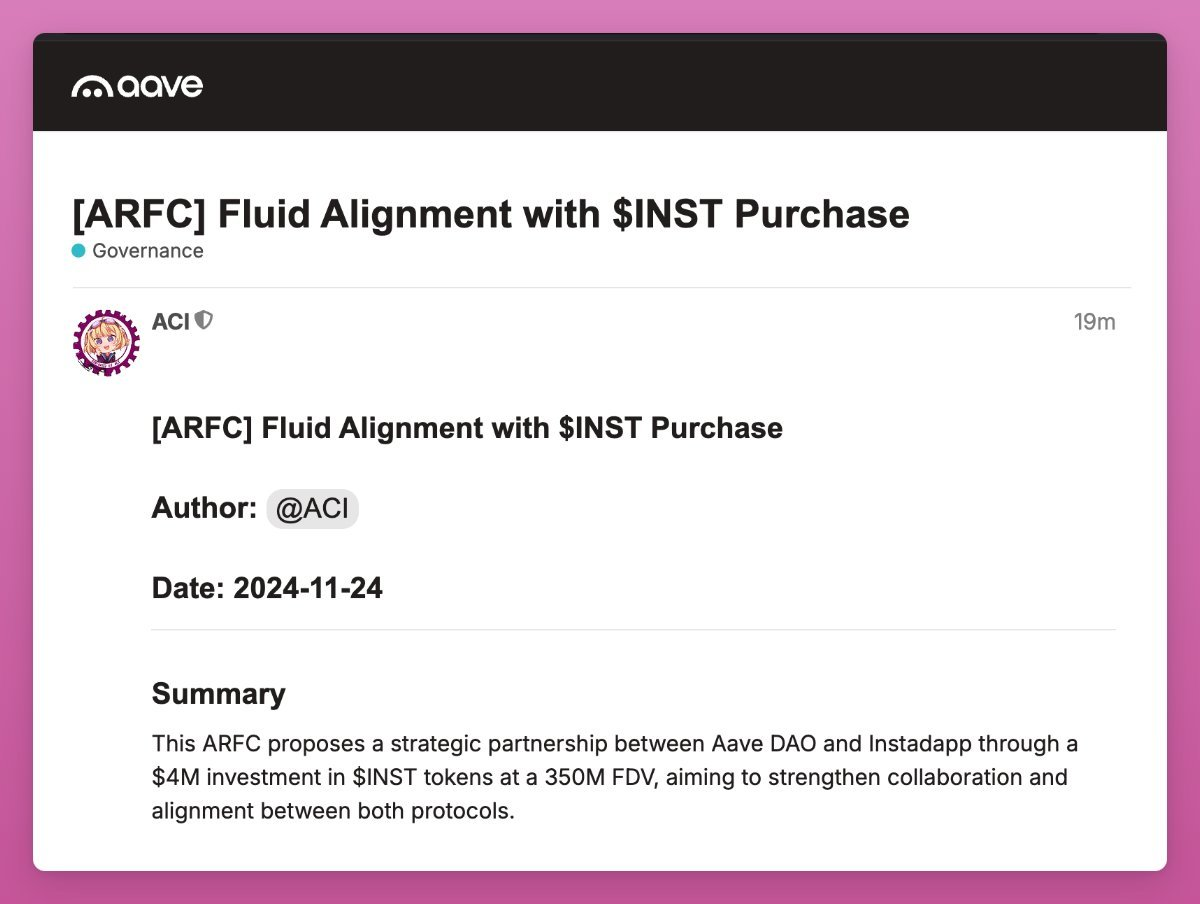

- Aave DAO提议收购INST代币总供应量的1%。

- 扩展:增加对衍生品和现实世界资产等新市场的支持。

- 增长激励措施的目标是到2025年市场规模达到100亿美元。

- 12%的FLUID分配用于CEX上市、做市和融资。

- 在FLUID DEX上开发协议拥有的FLUID流动性。

- FLUID将在ByBit上线,预计将上线更多CEX。

Instadapp由一个拥有超过5年经验的团队运营,并得到了Naval Ravikant、Balaji Srinivasan、Coinbase Ventures和Pantera Capital等机构的支持。

团队成员包括 @smykjain、@sowmay_jain、@DeFi_Made_Here。

Fluid的不同之处

- 致力于安全:在过去的6年里,Instadapp没有遭到黑客攻击,迄今为止经历了6次审计。

- 收入分享机会:Fluid结合了借贷和交易费用,为用户提供了多种收入来源,并推动了更高的TVL。

随着协议的发展,未来的计划包括算法回购,以奖励代币持有者。

路线图:Fluid正扩展到衍生品、现实世界资产和外汇市场。鼓励借贷和DEX活动,每月最多可使用总供应量的0.5%。新的代币经济学(如收入分享)旨在吸引更多用户并创造价值。

战略合作:

Lido Alliance已提议建立合作伙伴关系,以推动Fluid上wstETH的采用,目标是数十亿美元的TVL。

Wintermute已提出1年期70万INST/FLUID贷款,并提供10美元的执行价格偿还选项,以在主要DeFi和CEX平台上提供流动性。

Aave DAO将使用GHO购买“价值400万美元的INST代币(约占3.5亿美元FDV的 INST总供应量的1%)”。

Aave DAO将通过Merit分配高达1/3的INST代币来支持Fluid上的GHO对。

FLUID代币的用例

FLUID代币不仅用于治理,还在协议的增长和价值累积中发挥着核心作用:

- 收入分享:最高达100%的协议收入将用于回购,支持代币价值

- 治理:代币持有者可以影响关键决策,如费用结构、资金使用和未来升级

- 流动性奖励:FLUID将为稳定币借贷、DEX活动和代币持有者的协议自有流动性提供激励。

在过去的几年中,DeFi没有出现很多令人兴奋的变化。大多数协议只是做了微小的改进,没有什么真正具有开创性。

Fluid是第一个真正挑战Uniswap的协议,仅用一个月的时间,Fluid就成为以太坊上第三大DEX,单周交易量为4.28亿美元。

这是关键所在。他们只用三个池就做到了这一点。想象一下当它们扩大规模时会发生什么。

注意到这一点的不只是普通用户,包含Lido、Aave等DeFi机构正排队与Fluid合作,了解这个领域的人都在大举押注Fluid。Fluid不仅仅是另一个DEX或借贷协议。有了智能抵押品,用户的资产就不会闲置,会赚取交易费。有了智能债务,用户的贷款可以产生收入,从而降低借贷成本。