作者:arndxt, 加密KOL

编译:Felix, PANews

现在拉动 GDP 的唯一引擎是人工智能,其他一切都在走下坡路,比如劳动力市场、家庭状况、购买力、资产获取能力等。所有人都在等待所谓的“周期反转”。但根本不存在周期。事实是:

- 市场现在并不关注基本面。

- 人工智能资本支出实际上是阻止技术性衰退的关键。

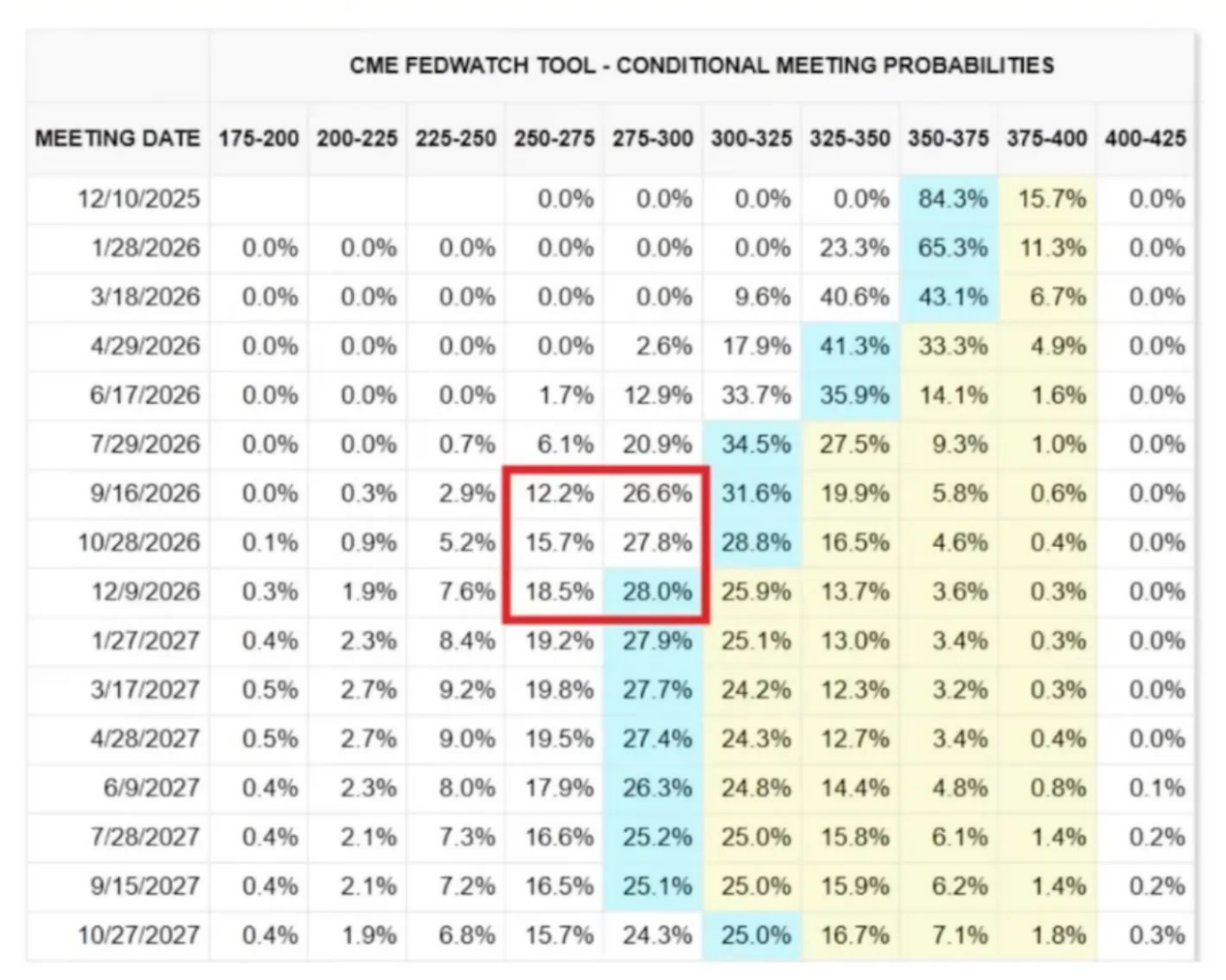

- 2026 年将迎来一波流动性浪潮,而市场共识甚至还没有开始对此进行定价。

- 不平等是一股阻碍宏观经济发展的逆风,迫使政府出台政策。

- 人工智能的瓶颈不在于 GPU,而在于能源。

- 对年轻一代而言,加密货币正成为唯一具有真正上涨潜力的资产类别,使其具有意义。

不要因误判这种转型风险,而把资金投入到错误的一方。

1. 市场动态并非由基本面驱动

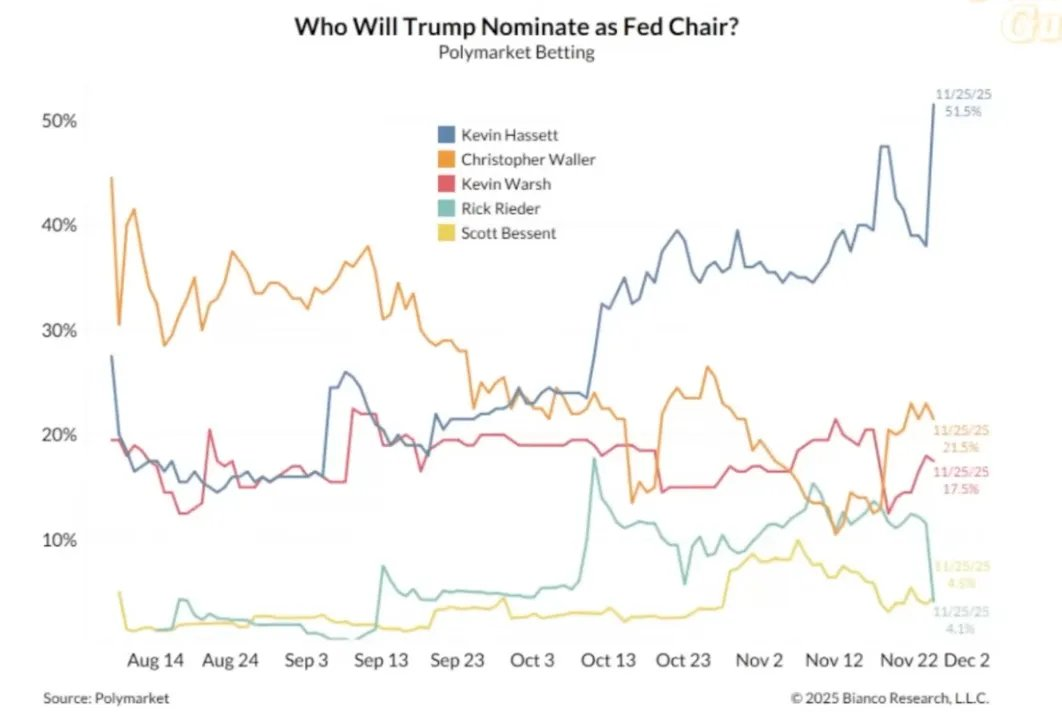

过去一个月,尽管没有任何新的经济数据公布,但由于美联储基调的转变,价格波动剧烈。

降息概率从 80% 降到 30% 再升到 80%,完全基于个别美联储官员的言论。这与市场中系统性资金流动超过主观宏观观点的情况相符。

以下是一些微观结构方面的证据:

以波动率为目标的基金在波动率飙升时机械地降低杠杆,在波动率下降时重新增加杠杆。这些基金并不关心“经济”,因为它们只根据一个变量来调整风险敞口:市场波动程度。当波动率上升时,它们降低风险 → 卖出。当波动率下降时,它们增加风险 → 买入。这造成了在市场疲软时自动卖出,在市场强势时自动买入,从而放大了双向波动。

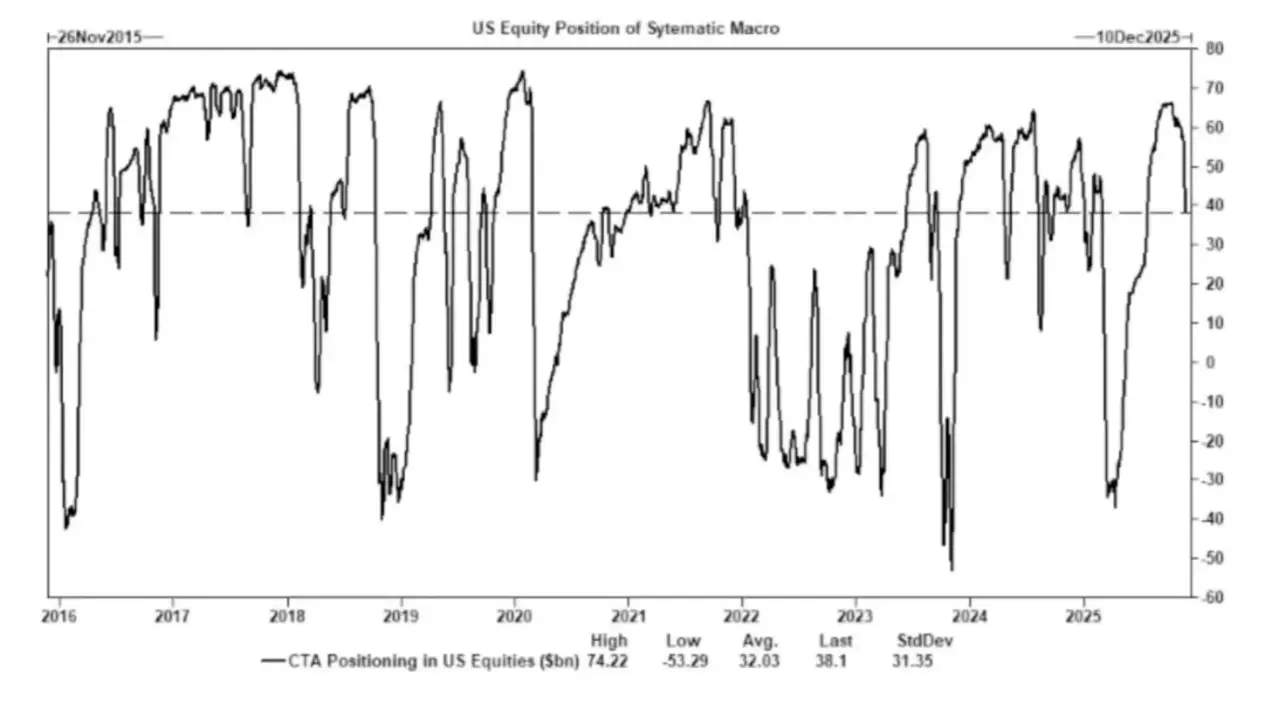

商品交易顾问(CTA)在预设的趋势水平上切换多空头寸,造成强制性资金流动。CTA 遵循严格的趋势规则:

- 如果价格突破某一水平→买入。

- 如果价格跌破某一水平→卖出。

这背后没有任何“观点”,只是机械操作。

因此,即使基本面没有发生变化,当足够多的交易员在同一时间将止损单设置在同一价位时,就会出现大规模的、协调一致的买入或卖出行为。

这些资金流动有时能让整个指数连续数日波动。

股票回购仍是净股票需求的最大单一来源。在股票市场中,企业回购自家股票是最大的净买家,其规模超过了散户、对冲基金和养老基金。在公开回购窗口期间,公司每周都会稳定地向市场投入数十亿美元。

这造成了:

- 回购季期间的内在上涨趋势

- 回购窗口关闭后明显的疲软

- 与宏观数据无关的结构性需求

这就是为什么即使市场情绪极差,股票价格仍可能上涨。

VIX 曲线倒挂反映的是短期对冲失衡,而非“恐慌”。通常情况下,长期波动率(3个月VIX)高于短期波动率(1个月VIX)。当这种情况发生逆转,即近月合约价格变得更高时,人们就会认为“恐慌情绪加剧了。”

但如今,其通常由以下因素导致:

- 短期对冲需求

- 期权交易商调整风险敞口

- 资金流入周度期权

- 系统性策略在月末进行对冲

这意味着:

- VIX 指数飙升 ≠ 恐慌情绪。

- VIX 指数飙升 = 对冲资金流动。

这一区别至关重要,因为它意味着波动性现在是由交易驱动,而非由市场情绪驱动。

这导致当前市场环境对市场情绪更加敏感,也更加依赖资金流动。经济数据已成为资产价格的滞后指标,而美联储的沟通则成为波动性的主要触发因素。

流动性、仓位和政策基调如今比基本面更能驱动价格发现。

2. 人工智能正防止全面衰退

人工智能已经开始发挥宏观经济稳定器的作用。

它有效地取代了周期性招聘,支撑了企业盈利能力,并在劳动力基本面疲软的情况下维持了 GDP 增长。

这意味着美国经济对人工智能资本支出的依赖程度远超政策制定者公开承认的程度。

- 人工智能正在抑制低技能、最易被替代的三分之一劳动力的需求。而这正是周期性衰退通常最先显现的地方。

- 生产率的提高掩盖了原本会显现的广泛劳动力市场恶化。产出保持稳定是因为机器正在承担之前由入门级劳动力完成的工作。

- 企业得益于员工数量的减少,而家庭则承受着社会经济负担。这使得收入从劳动转向资本——这是一种典型的衰退动态,却被生产率的提高所掩盖。

- 与人工智能相关的资本形成,人为地维持着 GDP 的韧性。如果没有人工智能资本支出,GDP 的总体数据将会显著疲软。

监管机构和政策制定者必然会通过产业政策、信贷扩张或战略激励措施来支持人工智能资本支出,因为否则就会出现经济衰退。

3. 不平等已成为宏观制约因素

Mike Green 的分析(贫困线约为 13 万至 15 万美元)引发了强烈反对,这表明该问题引起了多么广泛的共鸣。

核心事实是:

- 育儿费用高于房租/房贷

- 住房结构性地难以获得

- 婴儿潮一代主导资产所有权

- 年轻群体只有收入,没有资本

- 资产通胀逐年加剧差距

不平等将迫使财政政策、监管立场和资产市场干预做出调整。

加密货币成为一种人口工具,成为年轻群体实现资本增长的途径。

4. 人工智能的瓶颈在于能源而非算力

能源将成为新的焦点话题。如果没有相应的能源基础设施扩张,人工智能经济就无法扩展。围绕 GPU 的讨论忽略了更大的瓶颈:

- 电力

- 电网容量

- 核能和天然气建设

- 冷却基础设施

- 铜和关键矿产

- 数据中心选址限制

能源正成为人工智能发展的制约因素。

能源,特别是核能、天然气和电网现代化,将成为未来十年最具影响力的投资和政策领域之一。

5. 两种经济体正在崛起,差距日益扩大

美国经济正分化为资本驱动的人工智能产业和劳动密集的传统产业,两者几乎没有交集。

这两个体系的激励机制越来越不同:

人工智能经济(规模化)

- 高生产率

- 高利润率

- 轻劳动力投入

- 战略保护

- 资本吸引力高

实体经济(萎缩)

- 劳动力吸收能力弱

- 消费者压力大

- 流动性下降

- 资产集中度高

- 通胀压力大

未来十年最有价值的公司将构建能调和或利用这种结构性差异的解决方案。

6. 未来展望

- 人工智能将得到扶持,因为除此之外别无选择,否则将导致经济衰退。

- 财政部主导的流动性将取代量化宽松成为主要的政策渠道。

- 加密货币将成为与代际财富挂钩的政治资产类别。

- 能源将成为人工智能的真正瓶颈,而非计算能力。

- 未来12至18个月,市场仍将受情绪和资金流动驱动。

- 不平等将日益左右政策决策。