암호화폐 시장 분석업체 카이코(Kaiko)는 19일(현지시간) 2분기 보고서를 통해 미국 금리인하 조치가 토큰화 국채에 대한 수요를 제한하지 않을 것이라는 전망을 내놨다.

국채는 금리가 낮아지면 수익률이 줄어들기 때문에 투자 매력이 감소하게 된다. 투자 시장이 9월 미국의 첫 금리인하를 전망하는 가운데 토큰화 국채 시장도 타격을 입을 수 있다는 전망이 나오고 있다.

지난주 예상치를 하회하는 7월 물가 데이터가 확인되면서 9월 금리인하는 확실시되고 있다. CME 페드워치에 따르면 9월 18일 회의에서 0.25%p 금리인하 확률은 75.5%, 0.5%p 금리인하 확률은 24.5%를 나타내고 있다.

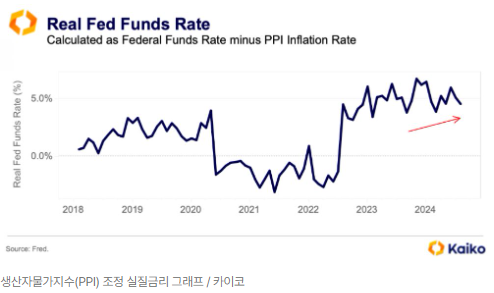

한편, 카이코는 "금리인하가 반드시 통화정책 완화를 의미하는 것은 아니다"라며 토큰화 국채에 대한 관심이 줄어들지 않을 것이라고 낙관했다.

연준이 명목금리를 내리더라도 물가가 같은 속도나 더 빠른 속도로 둔화할 경우 실질금리(물가상승률에 맞게 조정된 명목금리)가 안정적으로 유지되거나 더 높아질 수 있기 때문이라고 설명했다.

실제로 연준이 올해 명목금리를 안정적으로 유지했지만 생산자물가지수(PPI)에 맞춰 조정된 실질금리는 오히려 소폭 상승했다.

시장 분석업체는 "실질금리가 안정적으로 유지될 경우 금리인하의 잠재적 효과는 예상보다 약할 수 있다"면서 "이러한 상황에서 투자자들은 유동성과 안정성을 선호하게 되기 때문에 국채는 여전히 위험자산보다 매력적일 수 있다"고 부연했다.

토큰화 시장 데이터 집계 플랫폼 rwa.xyz에 따르면 미국 국채 토큰화 시장은 올 들어 150% 성장해 지난 14일 역대 최고 수준인 19억3000만 달러 규모를 달성했다. 현재는 19억1000만 달러를 기록하고 있다.

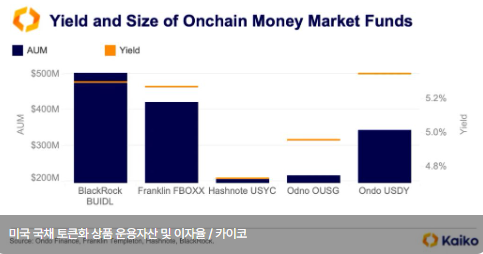

자산운용액 기준 최대 토큰화 국채 상품은 지난 3월 블랙록이 출시한 '비들(BUIDL)'이다. 현재까지 5억 달러가 넘는 자금을 유치했다. 이밖에 프랭클린 템플턴의 FOBXX, 온도 파이낸스의 OUSG와 USDY, 해시노트의 USYC 등이 미국 국채 토큰화 시장을 조성하고 있다.

이더리움은 토큰화 시장에서도 최대 블록체인 자리를 지키고 있다. 블랙록의 비들을 포함해 14억 달러 상당의 실물자산을 온체인 상에서 운용하고 있다. 2위는 프랭클린 템플턴의 FOBXX를 지원하는 스텔라로, 4억3000만 달러 규모를 가지고 있다. 솔라나와 맨틀은 각각 4800만 달러, 3000만 달러 상당의 토큰화 국채를 지원하고 있다.

원문 출처: https://www.tokenpost.kr/article-193052?section=blockchain