宏观经济复盘

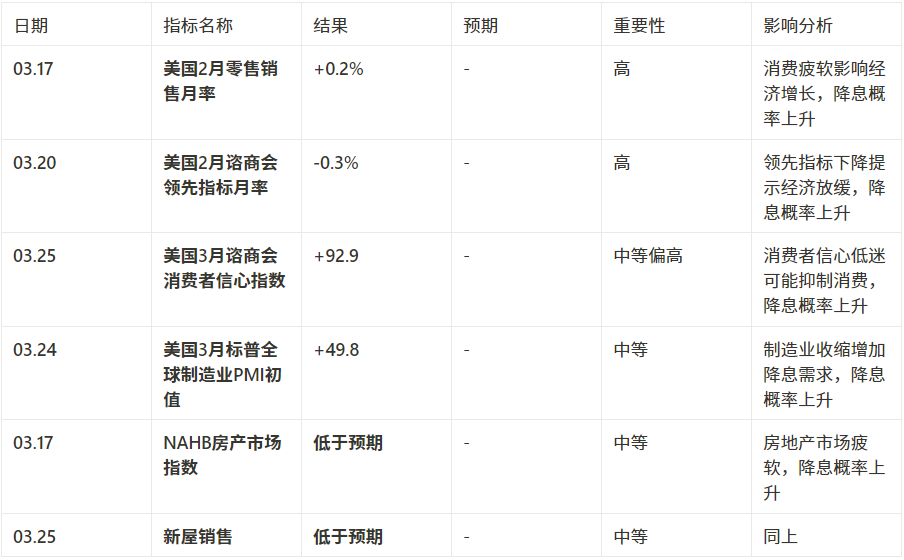

1. 降息预期调整:总体偏向“降息概率下降”

- 本周经济数据整体强于预期,尤其是工业产出、就业市场、进口物价、服务业 PMI 等关键数据,降低了美联储短期内降息的可能性。

- 由于市场此前已部分计入降息预期,当前的超预期数据导致降息概率下降,进而影响市场走势。

2. 降息概率下降的市场影响

- 纳斯达克指数短期承压:历史数据显示,每当降息概率下降 20%,NDX 可能下跌 0.5%-2%。

- 比特币可能同步受压:CPI、利率预期等宏观因素与比特币的相关性较高,若降息预期下降,短期内比特币可能跟随股市调整。

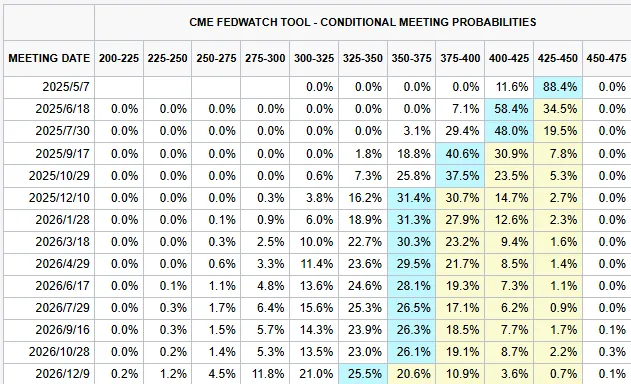

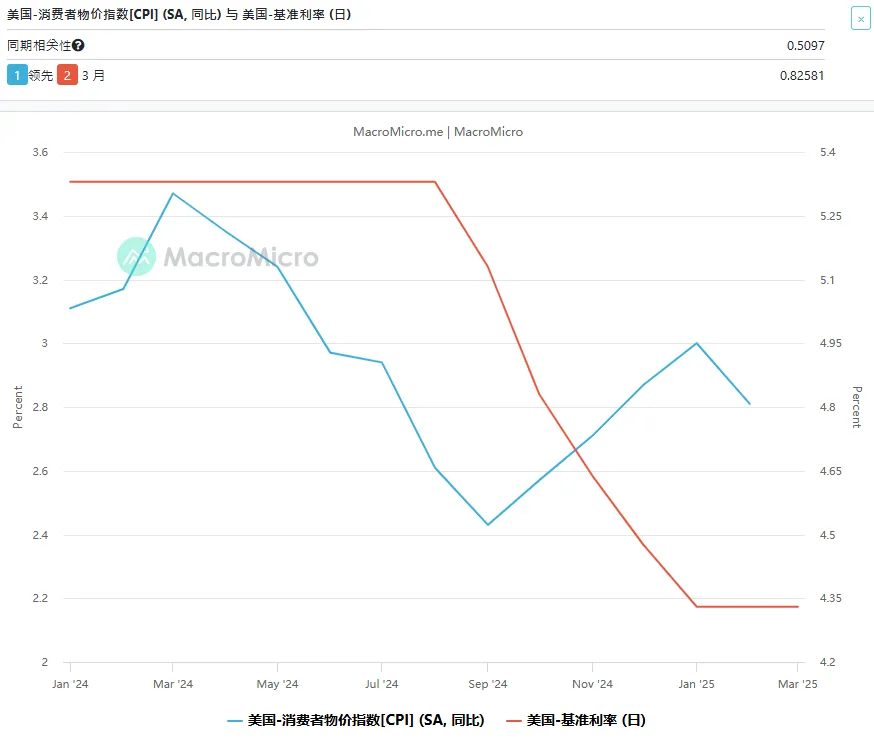

3. CPI 与市场的关系:影响降息预期及资产价格

- CPI 上升(通胀压力大) → 降息预期下降 → 纳斯达克下跌,比特币承压。

- CPI 下降(通胀缓和) → 降息预期上升 → 纳斯达克上涨,比特币表现更强。

- 历史数据显示: CPI 每变动 1%,纳斯达克反向变动约 7%,而比特币可能放大至 15% 以上的波动幅度。

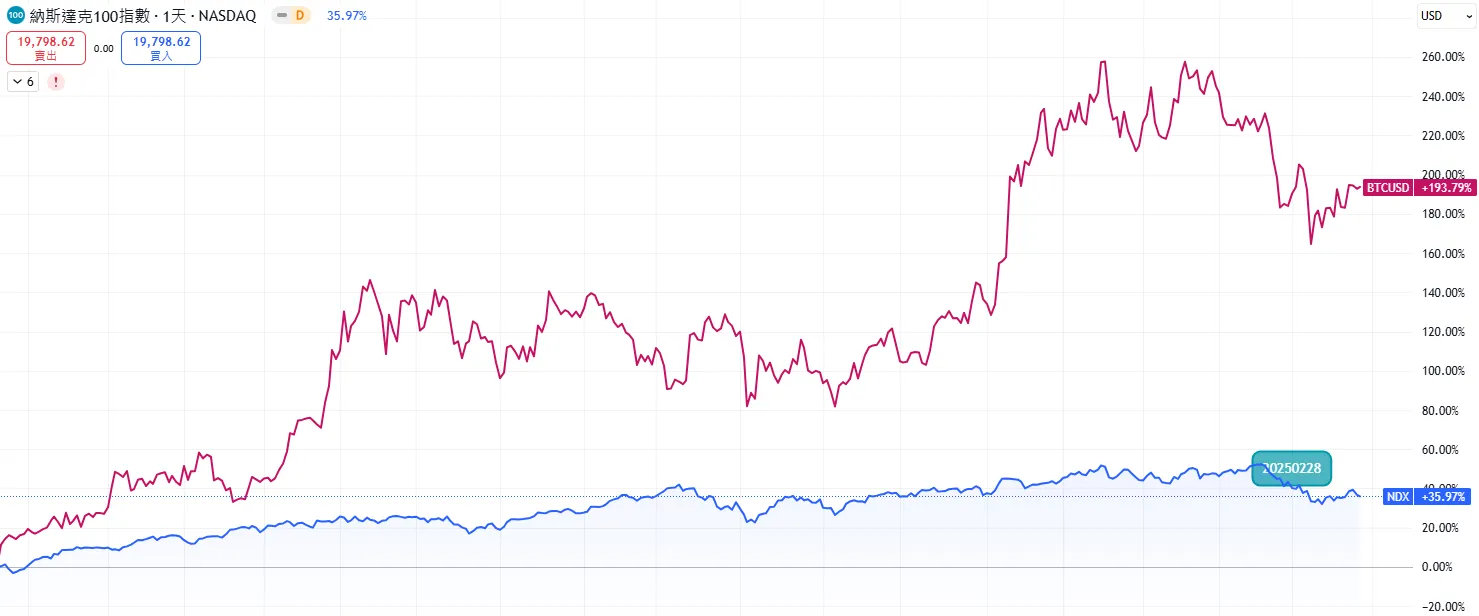

4. 资产相关性分析:纳斯达克 vs. 比特币

- 纳指与比特币正相关(相关系数 0.65–0.89)。

- 长期趋势: 纳指每涨 1%,比特币可能涨约 0.46%。

- 短期波动: 纳指每涨 1%,比特币可能短期内涨 2.17%。

数据分析

1.资金流动:

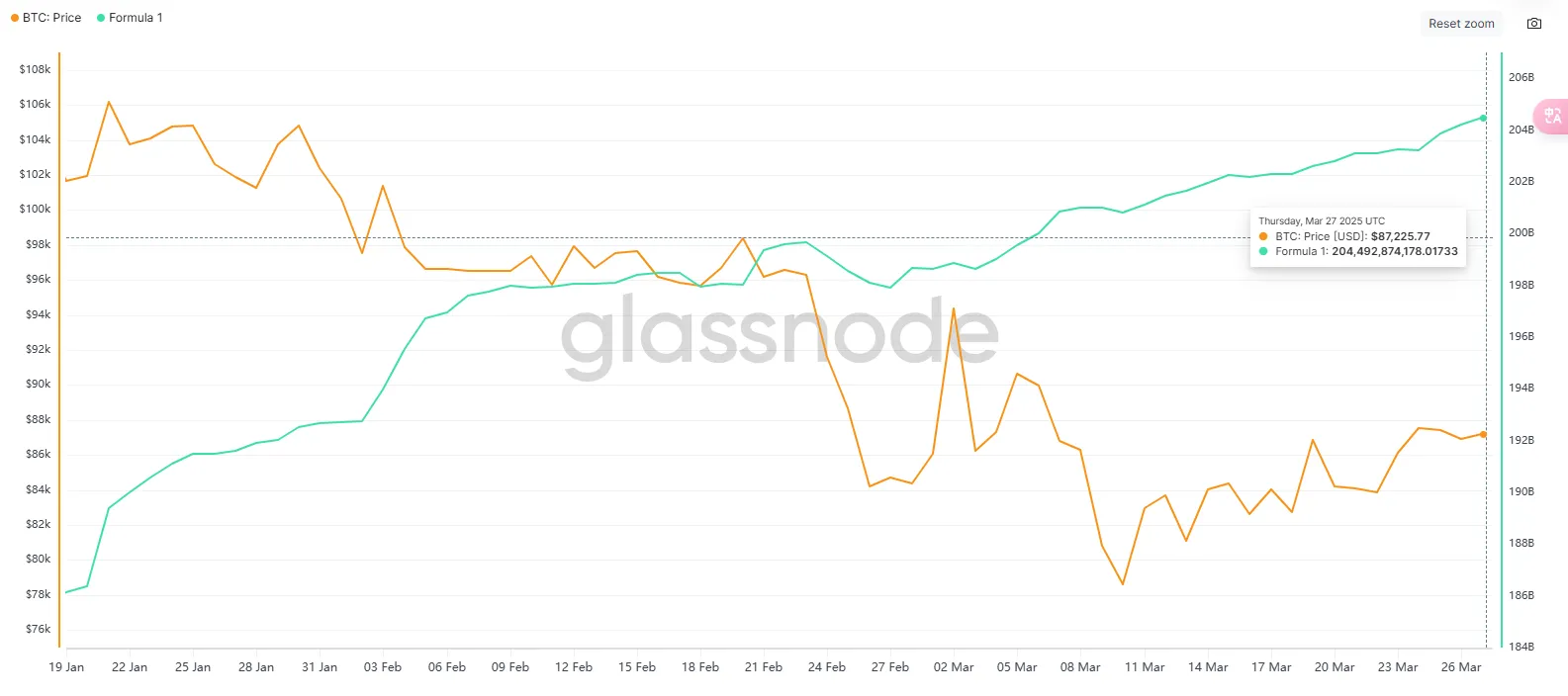

- 稳定币资金流动:本周稳定币总量缓慢增至 2044.93 亿不断创历史新高

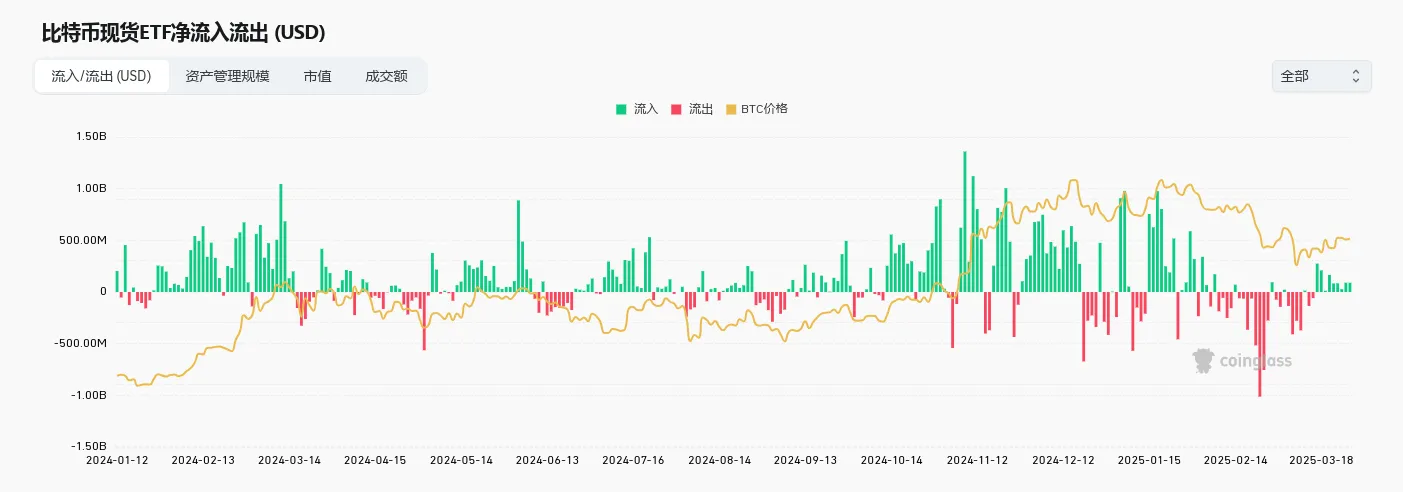

- ETF 资金流动:本周 ETF 流入 2.9 亿,流入量较小。

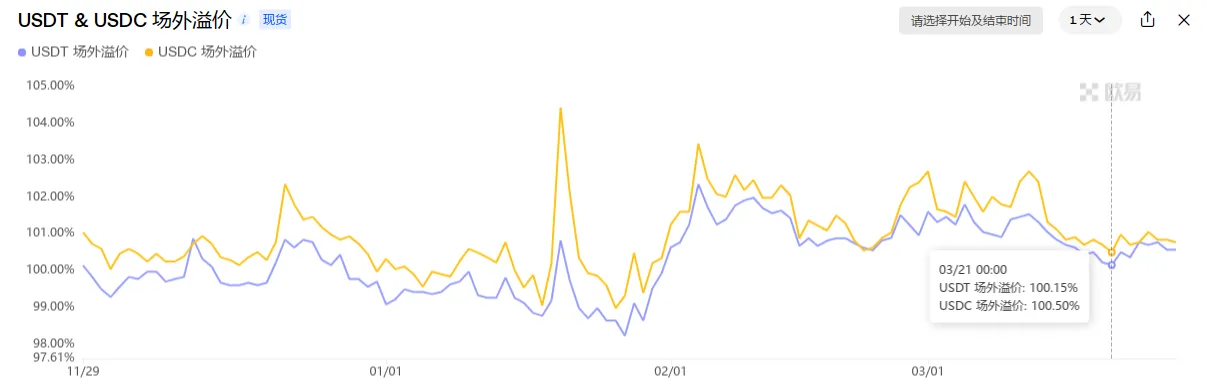

- 场外交易:本周溢价水平呈小幅震荡趋势,目前仅有微溢价水平

一、宏观市场解析

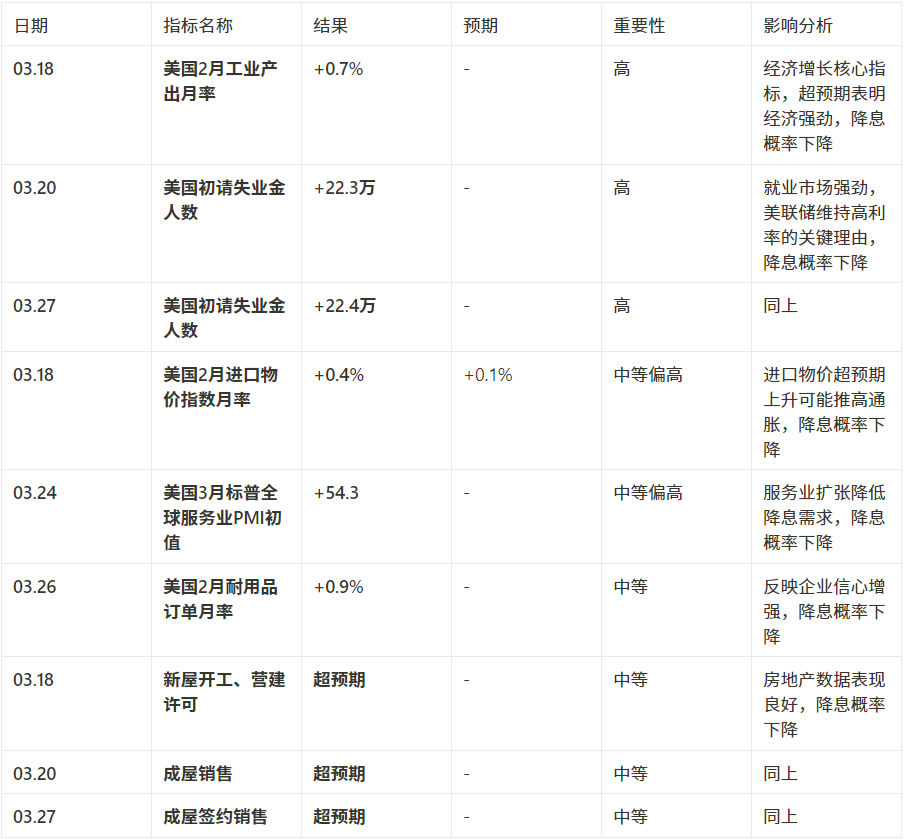

月度数据回顾:降息预期影响因素

- 降息预期减弱(超预期数据)

- 降息预期增强(不及预期数据)

数据总结

降息概率调整:

超预期数据(工业产出、就业、进口物价等)总体占优,降息概率下降

市场影响:结合之前的 CPI 与 NDX 关系,降息概率下降可能导致纳斯达克指数短期承压(每降息概率下降 20%,NDX 可能下跌 0.5%-2%)。重要性排序:工业产出、就业数据和零售销售对降息概率影响最大,投资者应重点关注这些指标。

1.CPI 涨,通胀热,纳斯达克跌,比特币也可能跟着跌;CPI 跌,政策松,纳斯达克涨,比特币更猛涨。短期波动大,长期趋势看概率和市场情绪。

2.pce 每变动 1% 则 btc 变动 15% 左右

1.CPI 与纳斯达克的关系

- CPI 涨(通胀高):市场担心美联储加息,利率上升压低科技股估值,纳斯达克可能下跌。每 1% 的 CPI 上涨,纳斯达克短期内可能反向下跌约 7%,两个月后预计下跌 4%。

- CPI 跌(通胀缓):市场期待宽松政策或降息,低利率利好科技股,纳斯达克可能上涨。比如,CPI 超预期涨 0.1%,纳斯达克可能跌 0.5%-2%;跌 0.1%,可能涨 1%-3%。

- 数据显示两者负相关(相关系数约 -0.62),CPI 变化领先纳斯达克约两个月。

2.CPI 对降息的影响

- CPI 超预期涨 0.1%,降息概率可能降 20–30%(如从 50% 跌到 30%);跌 0.1%,概率升 20–30%(如从 50% 涨到 70%)。

- 大幅波动时(如涨 0.5%),降息概率可能暴跌 50% 以上,反之亦然。

3.纳斯达克与比特币的关系

- 纳斯达克和比特币正相关(相关系数 0.65–0.89)。长期看,纳斯达克涨 1%,比特币涨约 0.46%;短期看,涨 2.17%。

- 结合 CPI 影响:CPI 每变 1%,纳斯达克反向变 7%,比特币再放大,可能变化 15% 左右。

下周重点关注数据

二. 数据分析

1. 本周影响行情的中短期行情数据变化

1.1 稳定币资金流动情况

本周市场上的稳定币供应量继续增长,总量增至 2044.93 亿,继续创下新高。周增发量为 17.04 亿,日均增发 2.43 亿,相比上周明显回升。截止 27 日 3 月度增发量 58.25 亿,日均增发 8.3 亿,较 2 月稳定币数量增发 52.5 亿上升 11%,对比过去 24/11–25/1 月的主升浪时稳定币增发均值 125 亿下降 53.4%

潜在市场影响

- 流动性回暖,市场情绪保持乐观

本周稳定币增发 17.04 亿,较前一周显著增加,3 月整体增发量较 2 月增长 11%,表明市场流动性持续回暖。投资者情绪较为积极,资金流入迹象明显,或预示机构和大户正逐步加仓。

- 对市场价格的影响

3 月整体增发规模相较 2 月提升,结合近期市场情绪的改善,稳定币流动性回暖可能成为支撑 BTC 和其他主流加密资产上涨的重要因素。不过,当前增发规模仍远低于 11–1 月的主升浪时期,短期内可能支撑反弹,但要形成趋势性行情仍需更大规模的资金流入。

- 资金持续性仍需关注

尽管 3 月稳定币增发量较 2 月有所回升,但整体资金流入水平仍远低于 11–1 月的主升浪期间,增发量下降 53.4%。这表明市场目前仍处于震荡恢复阶段,资金流入趋势是否能够持续仍需观察,特别是未来几周增发量的变化将是市场进一步走向的重要信号。

1.2 ETF 资金流动情况

ETF 本周净流入 2.9 亿美元,但较上周的 5.9 亿美元有所下降。3 月整体 ETF 资金流向呈震荡回暖态势,3/7–3/14 曾大幅流出 13.48 亿美元,但 3/17 之后开始恢复流入。但目前流入规模较小,尚不足以推动 BTC 进入新一轮上涨行情,仍需观察未来的资金动向。

潜在市场影响

- ETF 资金对市场的影响:BTC 价格在 3 月初大幅回调后,目前在 85000 附近震荡整理,ETF 资金流向成为关键变量。若未来几周 ETF 资金持续流入,BTC 价格可能继续企稳并逐步回升。与 2 月大幅流出相比近期 ETF 资金流入整体呈现波动性回暖,持续性有待观察。

1.3 场外交易的溢价或折价

- 截止 28 号 0 点 本周场外折溢价走势处于小幅震荡向上,目前微溢价在水上水平。对应市场表现为 BTC 在 21–23 日 8.4w 窄幅震荡后选择向上进攻在 25 日达到 8.8w 后进入宽幅震荡,且后期多次试探一直未突破 25 日高点,可能表明当下价格对用户吸引力不够,溢价波动不明显。

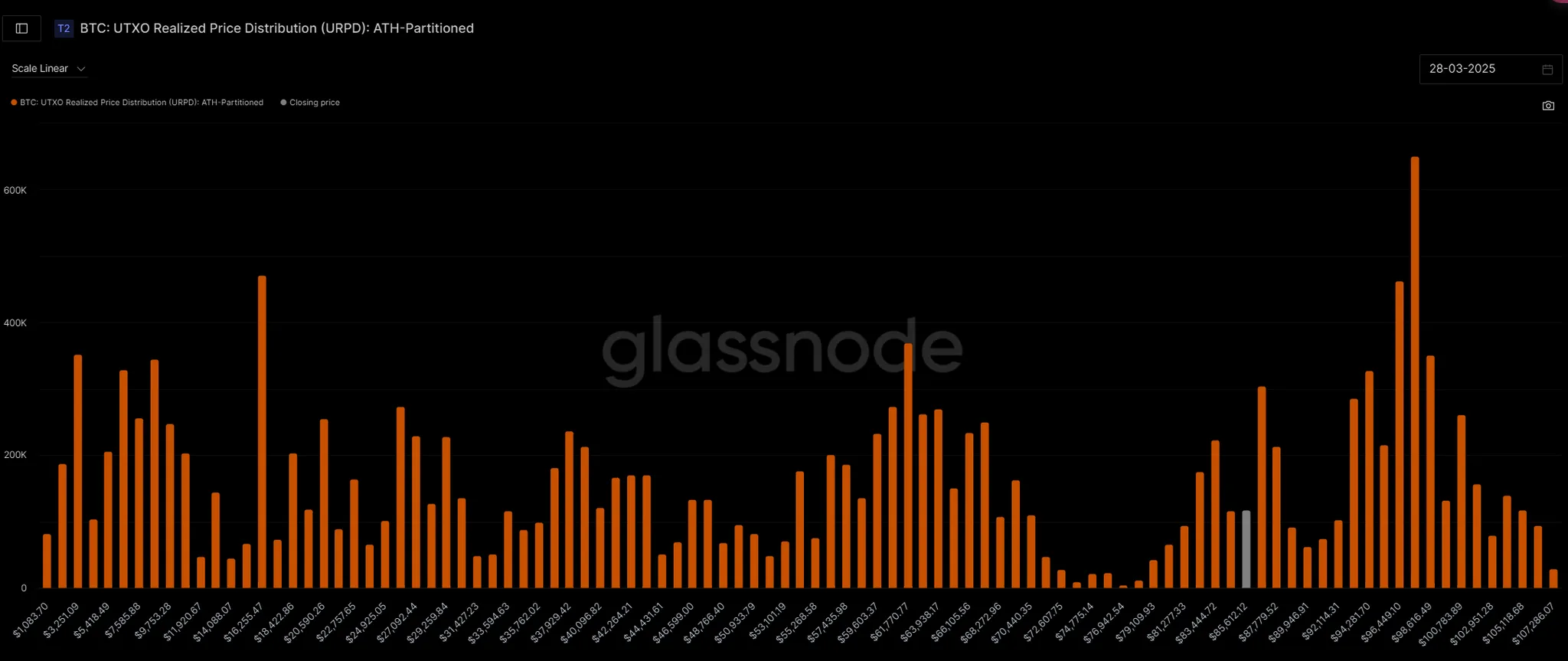

1.4URPD

我们两期前,详细分析了这个数据,本期我们也不过多赘述,我们可以看到在 3/28 日 97532 这个位置还有 3.28% 的筹码,这部分筹码自 2 月份以来,已经成为市场上最明显的固定筹码了,这部分筹码到目前自我们记录变盘点数据开始,就没有产生大幅度变动,已经有五十几天了,市场目前在上方 96695 形成了短期的阻力位(1.53%),同时在下方形成了小的支撑位 83444(1.12%)

2.本周影响行情的中期行情数据变化

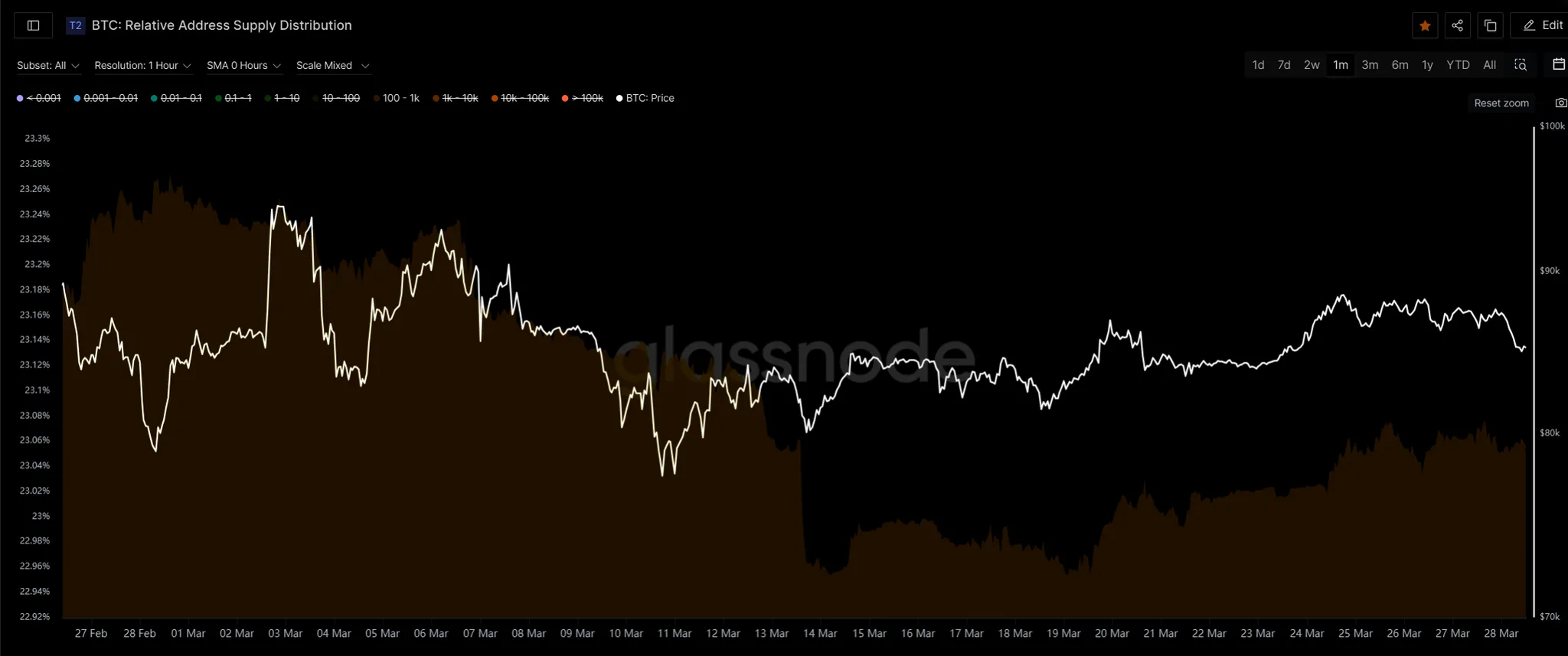

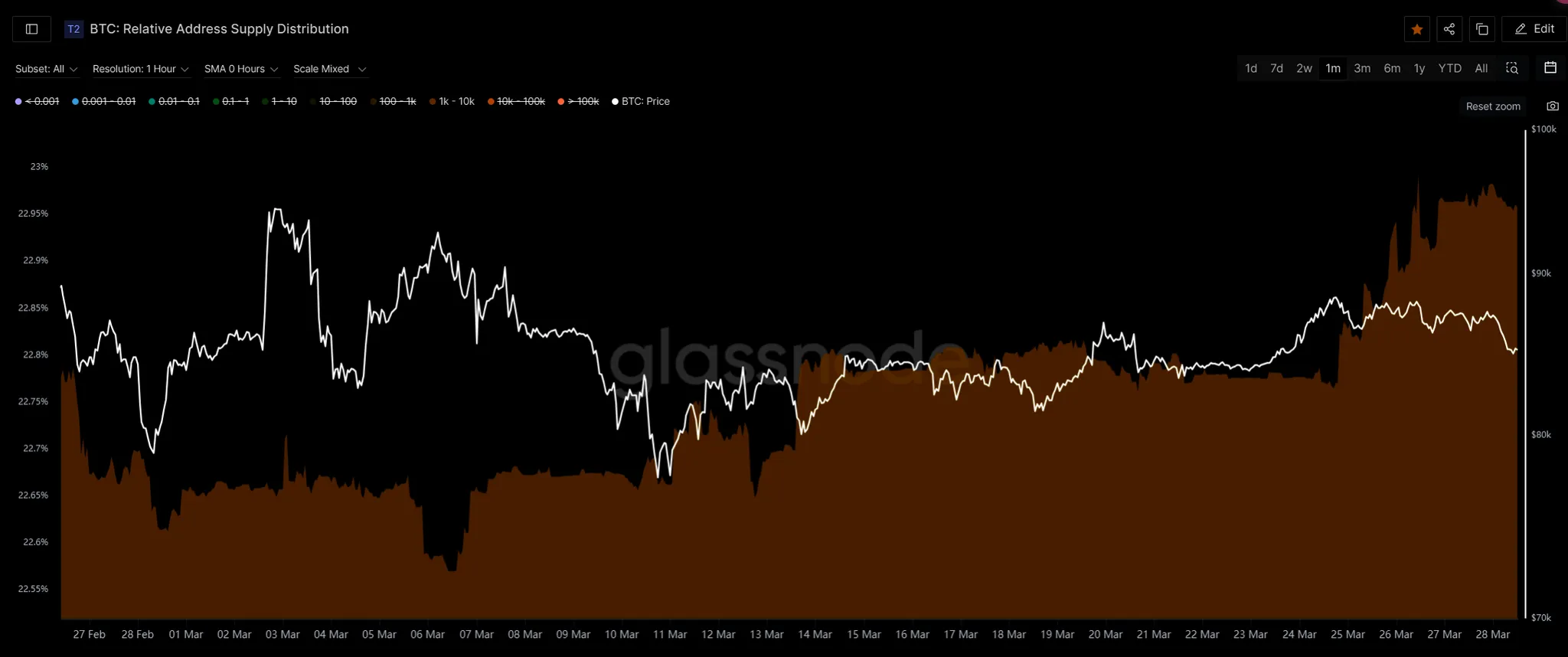

2.1 持币地址持币占比

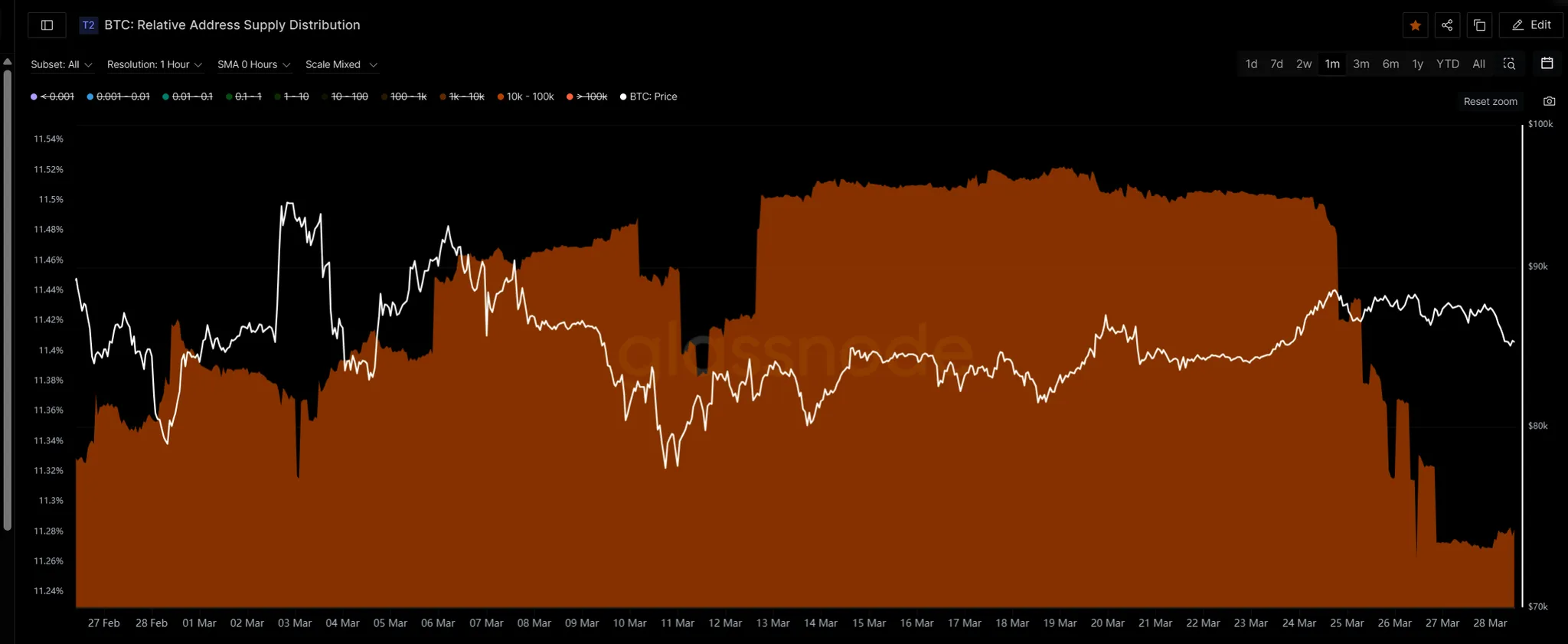

上一期我们提到过持币数 100–1K 的地址在 3.05–3.13 出现本轮上涨以来首次下跌之后(23.224%-22.967%),上期没有出现明显的反弹,处于横盘状态,本期从小时级别出现轻微反弹,但是反弹幅度不大。反而观察持币数据 1K-1W 的地址在本周期出现明显的抬升,从 3.23–3.25 (22.777%-22.938%)价格从 84000 拉升到 88500 之后,这部分地址开始了增持,反而在价格拉升之后,持币数在 1w-10w 的地址反而出现了减持(11.502%-11.272%)呈现一种筹码向下转移的情况。

特别鸣谢

创作不易,如需转载、引用可提前联系作者授权或说明出处来源,再次感谢读者朋友们的支持;

撰稿:Sylvia / Jim / Mat / Cage /WolfDAO

编辑:Punko / Nora

感谢以上小伙伴对本期周报做出的突出贡献,本周报由WolfDAO 协作发布,仅供学习交流、研究或欣赏